Lợi nhuận Vietcombank bỏ xa BIDV và VietinBank

Tính đến hiện tại, cả ba ngân hàng thương mại cổ phần có vốn Nhà nước là Vietcombank, VietinBank và BIDV đều đã công bố báo cáo tài chính quý 2 (chưa kiểm toán). Nhìn chung, cả ba ngân hàng này đều có được kết quả kinh doanh tích cực so với mặt bằng chung toàn ngành.

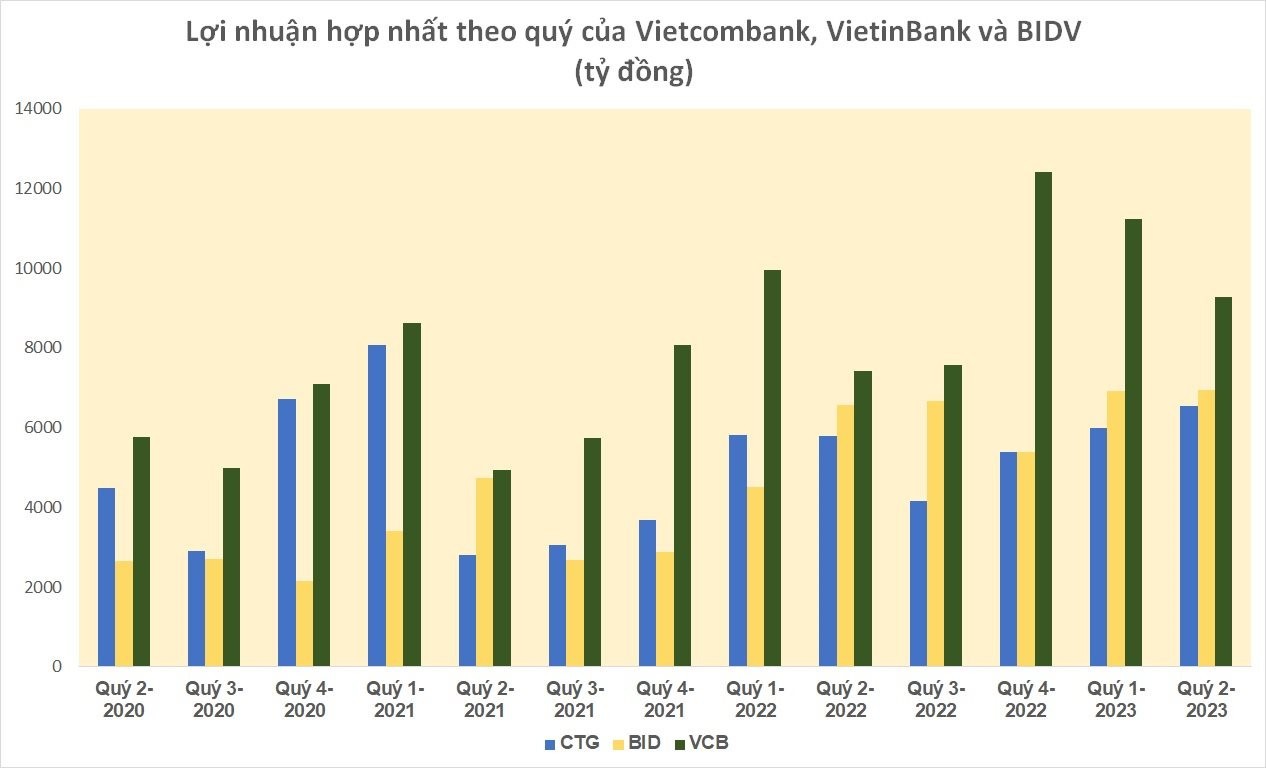

Kết thúc quý 2/2023, Vietcombank ghi nhận lợi nhuận hợp nhất trước thuế 9.278 tỷ đồng, tăng 25% so với cùng kỳ năm trước. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế của ngân hàng đạt 20.499 tỷ đồng, tăng 18% so với cùng kỳ 2022.

Với con số trên, Vietcombank tiếp tục giữ vững vị trí quán quân lợi nhuận trong ngành ngân hàng và là mức lãi kỷ lục mà một ngân hàng Việt Nam đạt được trong 6 tháng đầu năm.

Kết thúc quý II, lợi nhuận hợp nhất trước thuế của BIDV đạt 6.943 tỷ đồng, tăng 7% so với cùng kỳ năm trước. Đây là mức lãi cao nhất lịch sử mà BIDV đạt được trong một quý. Lũy kế 6 tháng đầu năm, lợi nhuận hợp nhất trước thuế của BIDV đạt 13.862 tỷ đồng, tăng 26% so với cùng kỳ năm trước.

Kết quả này giúp BIDV vượt qua Techcombank trở thành ngân hàng có lợi nhuận bán niên cao thứ hai hệ thống, chỉ sau Vietcombank. Đây cũng là lần đầu tiên kể từ năm 2017, BIDV có lợi nhuận nửa đầu năm cao hơn Techcombank. Trước đó, BIDV đã liên tiếp để ngân hàng tư nhân này vượt mặt trong 5 năm gần nhất.

Tại VietinBank, ngân hàng này lãi trước thuế 6.550 tỷ đồng trong quý 2, tăng 13,2% so với cùng kỳ 2022. Đây là quý tăng trưởng lợi nhuận thứ tư liên tiếp của VietinBank và cũng là mức lợi nhuận theo quý lớn nhất kể từ quý 2/2021.

Lũy kế 6 tháng đầu năm, lợi nhuận hợp nhất trước thuế của VietinBank đạt 12.530 tỷ đồng, tăng 8% so với cùng kỳ. Qua đó, đưa VietinBank trở lại vị trí thứ 4 về lợi nhuận trong các ngân hàng niêm yết, sau Vietcombank, BIDV và MB.

Như vậy, tổng lợi nhuận trước thuế 6 tháng đầu năm của ba ngân hàng thương mại cổ phần do Nhà nước nắm quyền chi phối đạt gần 46.900 tỷ đồng (tương đương 2 tỷ USD), tăng 17% so với cùng kỳ năm 2022.

Động lực giúp nhóm "Big3" duy trì tăng trưởng lợi nhuận phần lớn đến từ sự gia tăng của thu nhập lãi thuần – nguồn thu chính của các ngân hàng. Theo đó, trong nửa đầu năm, ba “ông lớn” nói trên đã thu về hơn 81.390 tỷ đồng thu nhập lãi thuần, tăng 9,4% so với cùng kỳ năm 2022 và chiếm hơn 3/4 tổng thu nhập hoạt động các ngân hàng này.

BIDV tiếp tục dẫn đầu hệ thống về tổng tài sản và dư nợ cho vay

Tại thời điểm 30/6, tổng tài sản BIDV ở mức gần 2,125 triệu tỷ đồng, tăng nhẹ 0,2% so với hồi cuối năm 2022. Trong đó, dư nợ cho vay khách hàng tăng 7% lên hơn 1,629 triệu tỷ đồng. Tiền gửi khách hàng tăng 4,9%, đạt xấp xỉ 1,546 triệu tỷ đồng với tỷ lệ tiền gửi không kỳ hạn ở mức 17% (hồi cuối năm 2022 là 18,9%).

Với các con số trên, BIDV tiếp tục dẫn đầu hệ thống về quy mô tổng tài sản, dư nợ cho vay và tiền gửi khách hàng.

Tại VietinBank, tổng tài sản của ngân hàng đến cuối tháng 6 đạt hơn 1,86 triệu tỷ đồng, tăng 2,9% so với hồi đầu năm. Trong nhóm Big3, VietinBank là ngân hàng có tốc độ mở rộng tài sản nhanh nhất.

Tính đến cuối quý 2, dư nợ cho vay khách hàng ở mức gần 1,36 triệu tỷ đồng, tăng trưởng 6,6%. Tiền gửi khách hàng tăng 4,9%, lên hơn 1,31 triệu tỷ đồng với tỷ lệ tiền gửi không kỳ hạn (CASA) ở mức 18,7%.

Đi ngược với BIDV và VietinBank, tổng tài sản Vietcombank đến cuối quý 2 giảm 109.542 tỷ đồng so với hồi đầu năm, xuống còn hơn 1,704 triệu tỷ đồng (tương đương giảm hơn 6%).

Nguyên nhân chính khiến quy mô tài sản Vietcombank sụt giảm đến từ sự thu hẹp của các khoản Chứng khoán đầu tư (-39.300 tỷ đồng), Tiền gửi tại Ngân hàng Nhà nước (-36.127 tỷ đồng) và Tiền gửi và cho vay các tổ chức tín dụng khác (-27.231 tỷ đồng).

Trong danh mục chứng khoán đầu tư, tín phiếu NHNN là bộ phận giảm mạnh nhất, khi ngân hàng không còn nắm giữ loại giấy tờ có giá này tại thời điểm 30/6/2023 từ mức 29.600 tỷ đồng hồi cuối năm 2022. Cùng với tín phiếu NHNN, lượng trái phiếu do TCTD khác phát hành mà Vietcombank nắm giữ cũng giảm 8.500 tỷ trong nửa đầu năm, xuống còn 28.387 tỷ đồng.

Vào cuối tháng 6, dự nợ cho vay khách hàng của Vietcombank tăng 2,9%, lên 1,178 triệu tỷ đồng. Bên phía nguồn vốn, tiền gửi của khách hàng tăng hơn 83.385 tỷ (tương đương 6,7%) đạt gần 1,327 triệu tỷ đồng.

Nợ xấu tăng nhanh

Sau 6 tháng đầu năm, nợ xấu của BIDV tăng hơn 47% lên 25.970 tỷ đồng. Trong đó, nợ nhóm 3 tăng 145% lên gần 7.730 tỷ đồng; nợ nhóm 4 tăng 96% lên 5.278 tỷ đồng và nợ nhóm 5 tăng 10% lên 12.963 tỷ đồng.

Với sự gia tăng nhanh chóng của quy mô nợ xấu, tỷ lệ nợ xấu trên dư nợ cho vay của BIDV đã tăng từ mức 1,16% hồi cuối năm 2022 lên mức 1,59%. Trong khi tỷ lệ bao phủ nợ xấu giảm từ 217% xuống còn 153%.

Tương tự, nợ xấu nội bảng của VietinBank tăng thêm 9,5% lên mức 17.309 tỷ đồng tại thời điểm 30/6. Tỷ lệ nợ xấu trên tổng dư nợ của nhà băng này tăng từ 1,24% hồi đầu năm lên mức 1,27%. Tỷ lệ bao phủ nợ xấu giảm từ 188% xuống còn 169%.

Với Vietcombank, nợ xấu nội bảng tăng 25% lên mức 9.783 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 0,68% hồi đầu năm lên mức 0,83%. Tỷ lệ bao phủ nợ xấu cải thiện từ mức 317% lên 385%.