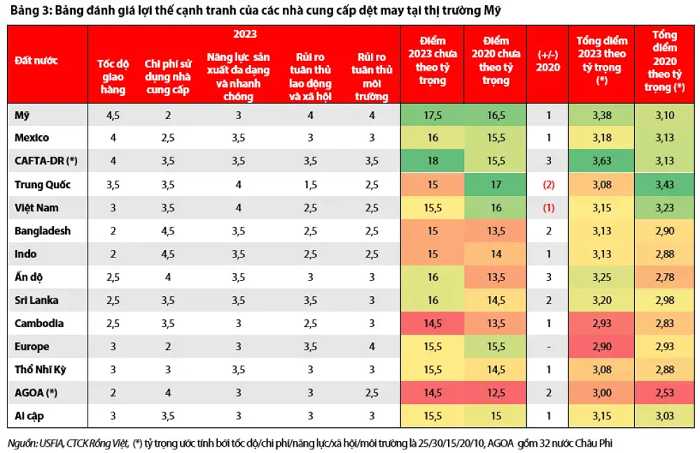

Báo cáo trích dẫn khảo sát của Hiệp hội Thời trang Mỹ (USFIA) về so sánh lợi thế cạnh tranh giữa các nước tại thị trường này. Hiện, Việt Nam vẫn có tổng điểm số cao hơn Trung Quốc và Bangladesh, cho thấy lợi thế cạnh tranh cao hơn. Tuy nhiên, so với năm 2020, chỉ có Việt Nam và Trung Quốc giảm điểm trong khi các nước đang tăng dần. "Kết quả này báo hiệu Việt Nam đang mất lợi thế cạnh tranh tại thị trường Mỹ", nhà phân tích tại VDSC kết luận.

Lợi thế cạnh tranh của Việt Nam và Trung Quốc đang giảm dần. (Ảnh: VDSC).

Lợi thế cạnh tranh của Việt Nam và Trung Quốc đang giảm dần. (Ảnh: VDSC).

So với Trung Quốc, Việt Nam được đánh giá cao hơn nhờ ít rủi ro về xã hội. Điểm số sau điều chỉnh tỷ trọng cũng cho thấy Việt Nam chiếm ưu thế cao hơn.

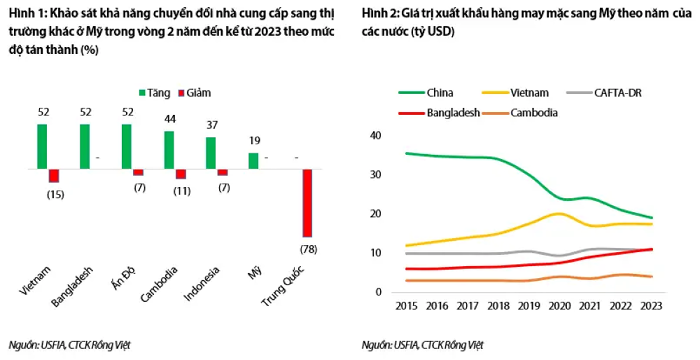

Bên cạnh đó, khảo sát các nhà cung cấp ở Mỹ cũng cho thấy nước này có xu hướng chuyển đổi nhà cung cấp khỏi Trung Quốc. Vì vậy, trong dài hạn, các chuyên viên phân tích kỳ vọng ngành dệt may Việt Nam sẽ chiếm dần thị phần của Trung Quốc.

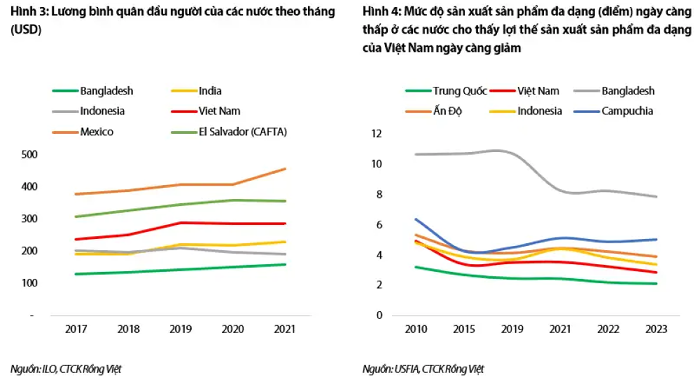

So với Bangladesh, Việt Nam có lợi thế về hệ thống cảng lớn, vị trí địa lý và khả năng sản xuất đa dạng nhờ sản xuất sản phẩm giá trị cao và đa dạng như áo vest, áo khoác mùa đông, đồ bơi trong khi Bangladesh chủ yếu sản xuất đại trà sản phẩm áo thun mẫu mã cơ bản. Tuy nhiên, điểm số của Bangladesh ngày càng cải thiện nhờ ngày càng sản xuất đa dạng. Giá trị xuất khẩu của Bangladesh sang Mỹ cũng đang tăng dần cho thấy sự cải thiện tại thị trường này.

Đối với các nước khác như Ấn Độ, Indo và Sri Lanka thì Việt Nam đang có tốc độ giao hàng nhanh hơn cùng với khả năng sản xuất linh hoạt. Tuy nhiên, trong dài hạn, nếu các nước trên bắt kịp khả năng sản xuất đa dạng thì Việt Nam sẽ gặp nhiều khó khăn, VDSC đánh giá.

So với Mexico, Việt Nam đang có mức điểm thấp hơn do vị trí địa lý ở xa. Tuy nhiên, mức độ ảnh hưởng của Mexico trong ngắn hạn thấp do Việt Nam có lợi thế về nhân công giá rẻ và tay nghề sản xuất cao.

Khối Cộng hòa Dominica – Trung Mỹ (CAFTA-DR) gồm 6 nước Trung Mỹ là Costa Rica, El Salvador, Guatemala, Honduras, Nicaragua và Dominican Republic đang có điểm số cao hơn Việt Nam nhờ lợi thế về vị trí địa lý cũng như được miễn thuế nhập khẩu. Tuy nhiên, trong ngắn hạn, khả năng cạnh tranh của khối này thấp do quy mô dệt may nhỏ, chi phí công nhân cao cũng như phải nhập khẩu sợi, vải đầu vào từ Châu Á làm khả năng sản xuất nhanh chóng thấp.

Nhìn chung, Việt Nam đang đứng đầu về khả năng sản xuất sản phẩm đa dạng và nhanh chóng nhờ đầu tư máy móc và tay nghề cao. Tuy nhiên, VDSC cảnh báo về dài hạn, các nước khác có khả năng bắt kịp và lợi thế trên sẽ giảm dần.

Các doanh nghiệp Việt Nam có thể đẩy mạnh đầu tư công nghệ, tối ưu quy trình sản xuất và cung ứng cũng như tham gia sâu vào chuỗi giá trị OBM (tự xây dựng thương hiệu) hoặc ODM (tự thiết kế) để tạo lợi thế cạnh tranh so với các nước khác.

Với việc thị phần xuất khẩu của Trung Quốc tại Mỹ ngày càng giảm dần ở tất cả các mặt hàng dệt may. VDSC hy vọng với việc thay đổi nhà cung cấp ở Mỹ sẽ giúp ngành dệt may Việt Nam tăng trưởng cao hơn thế giới nhờ chiếm thị phần của Trung Quốc trong ngắn hạn.

Các doanh nghiệp có thị phần xuất khẩu sang Mỹ cao như TNG, May Sông Hồng (MSH) sẽ được hưởng lợi nhờ tỷ trọng doanh thu cao tại thị trường Mỹ do các nước đối thủ khác trên thế giới chưa có khả năng sản xuất nhanh và đa dạng.

Thị trường trong nước

Theo số liệu của Bộ Công thương, doanh thu bán lẻ dệt may Việt Nam năm 2023 đạt 246.000 tỷ đồng, tương đương tốc độ tăng trưởng kép giai đoạn 2018 – 2023 là 6%. Theo số liệu của Euromonitor, tốc độ tăng trưởng kép doanh thu bán lẻ dệt may và mở rộng cửa hàng thời trang cho giai đoạn 2022 – 2027 là 3,8%/2.1%.

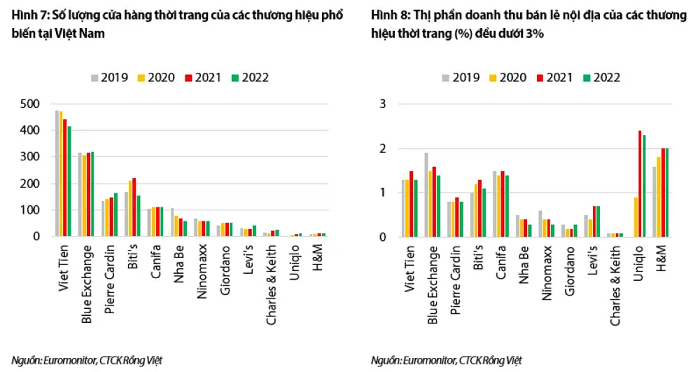

Đối với các doanh nghiệp dệt may, phát triển theo chiều sâu của chuỗi giá trị theo hướng tham gia mảng ODM (Original Design Manufacturer - Nhà sản xuất thiết kế gốc) và OBM (Original Brand Manufacturing – Sản xuất dưới thương hiệu gốc) sẽ mang lại biên lợi nhuận cao. Tuy nhiên, mức độ cạnh tranh cao khi thị phần của các hãng thời trang đều chiếm dưới 3% thị phần cùng với sự tham gia của các thương hiệu nước ngoài như Uniqlo và H&M, VSDC đánh giá.

Năm 2023, Việt Nam có tổng cộng 10.855 cửa hàng thời trang, giảm 832 cửa hàng so với năm 2019. Trong đó, Việt Tiến, Blue Exchange và Pierre Cardin có số lượng cửa hàng nhiều nhất. Tuy nhiên, Uniqlo và H&M lại chiếm thị phần cao nhất chỉ với 12 cửa hàng mỗi hãng vào năm 2022 và thị phần của H&M cũng tăng trưởng theo năm trong khi thị phần của các hãng nội địa khó tăng trưởng.

Thị trường Việt Nam đang có sự cạnh tranh gay gắt từ thương hiệu nước ngoài.

Thị trường Việt Nam đang có sự cạnh tranh gay gắt từ thương hiệu nước ngoài.

Theo các chuyên viên phân tích, việc các nhãn hiệu thời trang quốc tế ngày càng tăng trưởng thị phần có thể đến từ hành vi người tiêu dùng thích mua sản phẩm thương hiệu nước ngoài và mua theo quảng cáo hoặc khuyến nghị của bạn bè. Bên cạnh đó, người tiêu dùng đang chuyển dần sang mua hàng online tạo nên sự khó khăn trong việc kinh doanh thời trang.

Tuy nhiên, nếu doanh nghiệp biết xây dựng hình ảnh thương hiệu và đẩy mạnh bán hàng online với mẫu mã phù hợp sẽ giúp doanh nghiệp tiến xa hơn trong chuỗi giá trị.