Tăng trích lập dự phòng gấp 4 lần, ABBank báo lợi nhuận quý II giảm 94%

Theo báo cáo tài chính quý II/2023 vừa công bố, Ngân hàng TMCP An Bình (ABBank - mã: ABB) báo thu nhập lãi thuần trong quý giảm hơn 20% so với cùng kỳ, đạt 776,5 tỷ đồng (cùng kỳ năm ngoái đạt 976 tỷ đồng). Theo đó, trong quý này, mặc dù thu nhập lãi và các khoản thu nhập tương tự của ABBank tăng 39%, đạt 2.682 tỷ đồng nhưng chi phí lãi và các chi phí tương tự lại tăng gấp đôi lên 1.905 tỷ đồng, dẫn đến thu nhập lãi thuần giảm đáng kể.

Mặc dù hoạt động dịch vụ là điểm sáng của ABBank trong kỳ này với lãi thuần từ hoạt động dịch vụ tăng 79% lên 155 tỷ đồng, cùng đó lãi thuần từ mua bán chứng khoán đầu tư cũng tăng mạnh lên 81 tỷ đồng; các mức tăng này vẫn không bù đắp được mức giảm sâu của thu nhập lãi thuần.

Thêm vào đó, hoạt động kinh doanh ngoại hối lại giảm tốc đáng kể với lãi thuần từ hoạt động này giảm hơn một nửa về 237 tỷ đồng.

Về phía chi phí, ABBank ghi nhận chi phí hoạt động tăng lên 551 tỷ đồng, tức tăng 12% so với cùng kỳ năm ngoái.

Kết quả, lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng của ABBank trong quý II vừa qua chỉ đạt 765 tỷ đồng, giảm 39% so với cùng kỳ.

Đáng chú ý, trong kỳ này, ABBank đã tăng mạnh trích lập dự phòng lên 698 tỷ đồng, tức tăng hơn 4 lần so với cùng kỳ năm trước. Do thu nhập lãi thuần giảm và lại tăng mạnh trích lập dự phòng, lãi trước thuế của ABBank trong quý II chỉ ghi nhận 67 tỷ đồng, giảm mạnh 94% so với cùng kỳ (quý II/2022 đạt 1.086 tỷ đồng). Lãi ròng quý II ghi nhận 52,5 tỷ đồng, cũng giảm 94%.

Lũy kế 6 tháng đầu năm 2023, ABBank báo thu nhập lãi và các khoản thu nhập tương tự tăng 44% lên 5.198 tỷ đồng. Tuy vậy, do mức tăng gấp đôi của chi phí lãi và các chi phí tương tự, tổng thu nhập lãi thuần lũy kế 6 tháng tại ABBank chỉ đạt 1.567 tỷ đồng, giảm 13%. Lũy kế 6 tháng, ABBank báo lãi trước thuế 679 tỷ đồng và lãi ròng 541 tỷ đồng, cùng giảm 59%.

Tỷ lệ nợ xấu tăng lên 4,55%

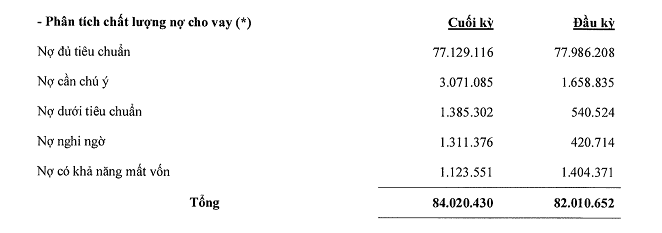

Cũng theo báo cáo tài chính quý II vừa công bố, tính đến 30/6/2023, dư nợ cho vay khách hàng tại ABBank đạt 84.020 tỷ đồng, tăng 2,45% so với đầu năm.

Dư nợ xấu (bao gồm nợ nhóm 3, 4 và 5) tính đến 30/6/2023 đã ghi nhận tăng lên 3.820 tỷ đồng từ mức 2.368,5 tỷ đồng vào đầu năm, tức tăng 61%.

Dư nợ xấu (bao gồm nợ nhóm 3,4,5) tại ABBank tính đến 30/6/2023 đã tăng vọt so với thời điểm đầu năm. Ảnh: BCTC quý II/2023 của ABBank.

Trong đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) đạt 1.385 tỷ đồng, tăng 156%. Nợ nhóm 4 (nợ nghi ngờ) đạt 1.311 tỷ đồng, tăng 212%. Riêng nợ nhóm 5 (nợ có khả năng mất vốn) giảm 20% xuống gần 1.124 tỷ đồng.

Tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng tính đến cuối quý II/2023 tại ABBank là 4,55% từ mức 2,89% vào đầu năm.

Nếu so với thời điểm cuối quý I/2023, dư nợ xấu tính đến 30/6/2023 đã tăng 19% (dư nợ xấu đến hết quý I là 3.198 tỷ đồng, tương đương tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng là 4,03%).

Trong bối cảnh dư nợ xấu tăng đáng kể, dự phòng rủi ro cho vay khách hàng tại ABBank tính đến 30/6/2023 đã ghi nhận tăng 25% so với đầu năm lên 1.282 tỷ đồng. Tỷ lệ bao phủ nợ xấu dù vậy vẫn ở mức thấp, chỉ đạt 33,6% và giảm so với mức 43,3% vào đầu năm.