Kết quý 1/2023, Ngân hàng TMCP An Bình (ABBank - Mã: ABB) ghi nhận lãi trước thuế gần 612 tỷ đồng, tăng nhẹ 6% so với cùng kỳ năm trước. Lợi nhuận sau thuế đạt 489 tỷ đồng, cũng tăng 6%. Tuy nhiên, chất lượng tài sản của ngân hàng đang có sự suy giảm đáng kể.

Nợ xấu phình to

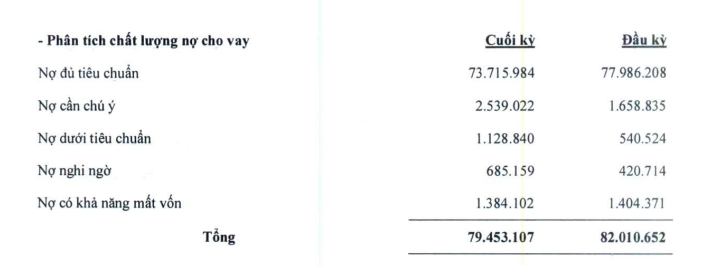

Báo cáo tài chính quý 1/2023 của ABBank cho thấy số dư nợ xấu nội bảng của nhà băng này đã tăng mạnh hơn 35%, từ mức 2.366 tỷ đồng lên 3.198 tỷ đồng.

Theo đó, trong khi nợ có khả năng mất vốn (nợ nhóm 5) của ABBank chỉ giảm nhẹ 1,44%, nợ dưới tiêu chuẩn (nợ nhóm 3) lại tăng gấp đôi lên hơn 1.128,8 tỷ đồng. Bên cạnh đó, nợ nghi ngờ (nợ nhóm 4) của nhà băng này cũng tăng mạnh 63% từ 420,7 tỷ đồng lên 685,2 tỷ đồng.

Ngoài ra, nợ cần chú ý (nợ nhóm 2) tại ABBank tính đến ngày 31/3/2023 cũng tăng hơn 53% so với đầu năm, lên hơn 2.539 tỷ đồng. Tuy chưa được xếp vào nợ xấu nhưng việc nợ cần chú ý nhảy vọt cho thấy khả năng tiềm ẩn nợ xấu của ngân hàng đang ở mức cao.

Do số dư nợ xấu tăng cao trong khi cho vay khách hàng giảm hơn 3%, tỷ lệ nợ xấu của ABBank bị kéo tăng vọt từ 2,88% lên mức 4%.

Với việc nợ xấu tăng cao vượt mức 3%, ABBank sẽ bị giới hạn nhiều hoạt động theo quy định của Ngân hàng Nhà nước. Đơn cử, ngân hàng có tỷ lệ nợ xấu trên 3% sẽ không được mua trái phiếu doanh nghiệp theo quy định tại Thông tư 16/2021 hay không được cấp tín dụng cho khách hàng đầu tư kinh doanh cổ phiếu cũng như mua, nắm giữ cổ phiếu các ngân hàng khác theo Thông tư 22/2019.

Bộ đệm dự phòng đang quá mỏng?

Theo thông tư 11/2021/TT-NHNN về trích lập dự phòng rủi ro tại tổ chức tín dụng, nợ đủ tiêu chuẩn không phải trích lập dự phòng rủi ro, nợ cần chú ý trích lập 5%, nợ dưới tiêu chuẩn trích lập 20%, nợ nghi ngờ trích lập 50% và nợ có khả năng mất vốn phải trích lập 100%.

Như vậy, với tổng nợ xấu và nợ cần chú ý của ABBank trong quý 1/2023, ngân hàng cần trích lập dự phòng rủi ro cho vay khách hàng ở mức hơn 2.079 tỷ đồng.

Tuy nhiên, theo báo cáo tài chính quý 1/2023, ABBank chỉ trích lập dự phòng rủi ro cho vay khách hàng hơn 1.141 tỷ đồng, chỉ tăng hơn 130 tỷ đồng so với con số đầu năm 2023. Trong khi đó, nợ xấu nội bảng của nhà băng này tăng hơn 800 tỷ đồng.

Do đó, tỷ lệ bao phủ nợ xấu của ABBank trong quý 1/2023 chỉ ở mức 35,7 % - mức tương đối thấp trong hệ thống.

Theo Chứng khoán BSC, tỷ lệ trích lập dự phòng cao hay thấp ở NHTM còn tùy thuộc khẩu vị và quan điểm của mỗi ngân hàng, do cơ chế phân loại nợ và trích lập dự phòng rủi ro có “độ mềm” và mở nhất định. Tuy nhiên, việc trích lập dự phòng rủi ro nhiều hay ít đều tác động đến hoạt động kinh doanh chính của ngân hàng.

Theo đó, tỷ lệ bao phủ nợ xấu càng cao, lợi nhuận của ngân hàng càng ít bị ảnh hưởng khi không thể thu hồi nợ xấu, vì ngân hàng có thể dùng khoản dự phòng rủi ro để xóa nợ. Bên cạnh đó, số tiền dự phòng sẽ được hoàn nhập khi nợ được thu hồi và chuyển thành lợi nhuận cho nhà băng.