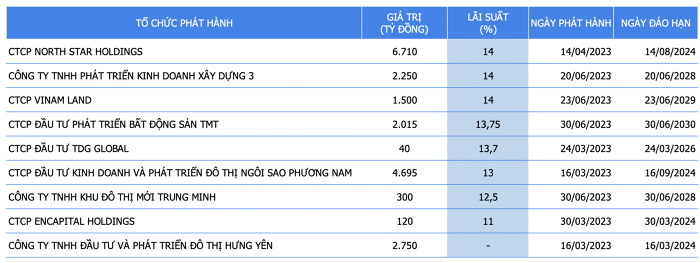

Kể từ giữa tháng 3, một số doanh nghiệp bất động sản đã tiến hành vay vốn qua kênh trái phiếu trở lại và phần lớn các lô có giá trị lớn hàng nghìn tỷ đồng được phát hành nhằm mục đích tái cơ cấu nợ. Tổng giá trị trái phiếu huy động được đến nay trên 20.000 tỷ đồng, riêng trong hai tuần cuối tháng 6 có 4 lô trái phiếu được phát hành với tổng giá trị trên 6.000 tỷ đồng.

Mặt bằng lãi suất trái phiếu nhìn chung cao hơn giai đoạn trước với mức phổ biến 13-14% mỗi năm, trong khi mức lãi suất phổ biến ở các năm trước dao động 7-8%, cá biệt một vài lô có lãi suất cao hơn.

Nhiều tổ chức phát hành sau khi đàm phán với trái chủ được giãn tiến độ thanh toán thêm 12-24 tháng cũng bắt buộc nâng lãi suất trái phiếu thêm 2-3 điểm % lên mức cao nhất.

Ngân hàng Nhà nước (NHNN) đã liên tục hạ lãi suất điều hành và có nhiều động thái hỗ trợ các doanh nghiệp bất động sản vượt qua khủng hoảng. Một số ngân hàng thương mại đã bắt đầu giải ngân trở lại để chủ đầu tư có thể tiếp tục triển khai và sớm hoàn thành dự án nhưng thực trạng này không phải phổ biến mà chỉ cá biệt ở một số ít dự án.

Lãnh đạo của một số ngân hàng thương mại thẳng thắn chia sẻ “chính sách điều hành lãi suất của NHNN luôn luôn có độ trễ khoảng từ 9 tháng đến một năm để lãi suất thực tế hạ nhiệt”.

Một chủ tịch công ty bất động sản chia sẻ: “Thực tế lãi suất cho vay đối với những ngành sản xuất khác có thể giảm ngay nhưng lãi suất cho vay đối với bất động sản vẫn giữ rất cao. Một điểm cần lưu ý là dù ngân hàng có mở hầu bao cho vay đi nữa thì doanh nghiệp bất động sản cũng không vay được vì pháp lý không chạy.” Điều này phần nào lý giải cho các lô trái phiếu bất động sản được phát hành thành công trong thời gian gần đây.

Theo thông tin chúng tôi có được, một số lô trái phiếu bất động sản trong thời gian gần đây được phát hành cho tổ chức tín dụng trong nước. Việc tái cơ cấu nợ đã và đang diễn ra tại nhiều doanh nghiệp địa ốc bằng nhiều hình thức khác nhau.

Đối với những lô trái phiếu được phát hành cho các tổ chức trong và ngoài nước trước đây, phần lớn tổ chức phát hành đã nhận được sự đồng thuận về giải pháp xử lý từ trái chủ. Còn phần lớn những lô trái phiếu được phát hành cho số đông nhà đầu tư cá nhân thì đến nay cả hai bên chưa tìm được tiếng nói chung.

Tính đến hết ngày 26/6 tổng giá trị trái phiếu được mua lại trước hạn trong quý II hơn 62.535 tỷ đồng, theo ước tính của VNDirect. Giá trị mua lại trước hạn tăng mạnh trong quý II chủ yếu đến từ nhóm ngân hàng với giá trị khoảnh 39.842 tỷ đồng (quý I nhóm ngân hàng mua lại trước hạn 330 tỷ đồng trái phiếu).

"Chúng tôi cho rằng nhu cầu tín dụng yếu trong những tháng đầu năm cùng với mặt bằng lãi suất huy động đã giảm mạnh và thanh khoản hệ thống ngân hàng dồi dào hơn là điều kiện và động lực để các ngân hàng thực hiện mua lại trước hạn các lô trái phiếu phát hành riêng lẻ của mình trong các tháng qua", chuyên gia VNDirect nhận định.

VNDirect ước tính có khoảng 223.400 tỷ đồng trái phiếu đáo hạn trong năm 2023. Trong đó, quý III có khoảng 75.952 tỷ đồng (riêng nhóm bất động sản chiếm gần một nửa). Một số công ty địa ốc đã bắt đầu mua lại nhiều lô trái phiếu trước hạn và có lộ trình tất toán toàn bộ trái phiếu trước hạn trong năm nay.