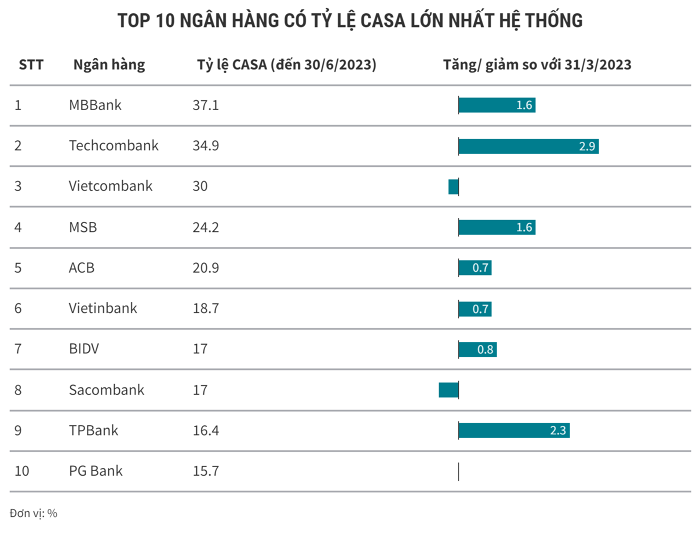

Trong quý II/2023, tỷ lệ toàn hệ thống đã có dấu hiệu tạo đáy và dần phục hồi khi tăng khoảng 0,16 điểm % so với quý I sau 5 quý liên tiếp giảm. Trong bối cảnh kinh tế phục hồi và lãi suất huy động tiếp tục xu hướng hạ nhiệt, nhiều chuyên gia chung dự báo tỷ lệ CASA sẽ cải thiện nhanh về cuối năm.

Tỷ lệ CASA có thể đã tạo đáy, NIM vẫn đối diện nhiều áp lực

Theo báo cáo tài chính quý II/2023 của 29 ngân hàng đã công bố BCTC đến nay cho thấy tỷ lệ CASA trong quý này đã có sự tăng trưởng tích cực ở phần lớn các ngân hàng so với quý I, dù vẫn giảm so với thời điểm đầu năm. Cụ thể, theo dữ liệu từ Wigroup, tỷ lệ CASA của nhóm ngân hàng đã giảm từ 20,34% cuối năm 2022 về 17,56% vào cuối quý I và phục hồi lên 18,09% ở cuối quý II/2023. 21/29 ngân hàng ghi nhận tỷ lệ CASA chạm đáy trong quý I sau đó tăng trở lại vào cuối quý II.

Nếu xét trong top 10 ngân hàng có tỷ lệ CASA cao nhất toàn hệ thống, có tới 7 ngân hàng ghi nhận tỷ lệ CASA tăng so với quý I, chỉ có 2 ngân hàng báo giảm và 1 ngân hàng chứng kiến gần như đi ngang.

Nguồn: Diên Vỹ tổng hợp từ BCTC ngân hàng và báo cáo của BSC Research.

Nguồn: Diên Vỹ tổng hợp từ BCTC ngân hàng và báo cáo của BSC Research.

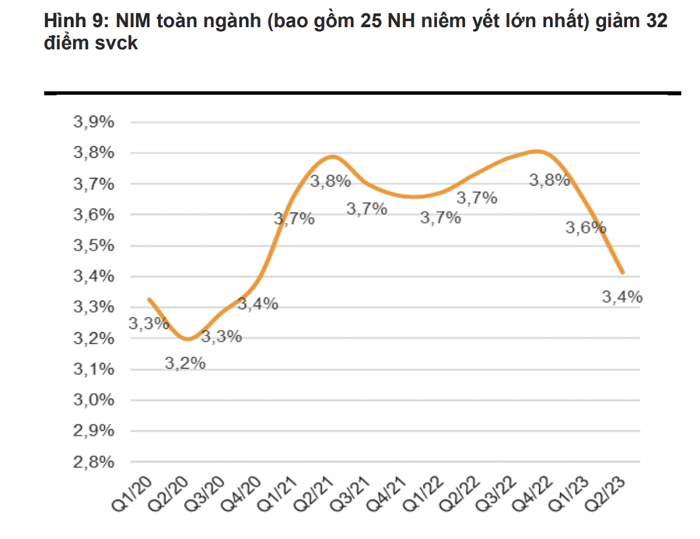

Dù tỷ lệ CASA diễn biến tích cực trong bối cảnh lãi suất huy động giảm liên tục theo 4 lần cắt giảm lãi suất điều hành của NHNN, NIM quý II vẫn chưa cho thấy dấu hiệu cải thiện khi các ngân hàng vẫn ưu tiên giảm lãi suất để hỗ trợ nền kinh tế.

Cụ thể, theo thống kê của Chứng khoán KIS Việt Nam (KISVN), tỷ lệ NIM của hầu hết các ngân hàng trong quý II đều giảm so với quý I và cùng kỳ năm ngoái, ngoại trừ STB, VIB, BAB và NVB. Lợi suất tài sản bị ảnh hưởng bởi các gói hỗ trợ giảm lãi suất, tỷ trọng bán lẻ giảm trong dư nợ tín dụng. Trong khi đó, chi phí vốn (COF) không giảm ngay trong bối cảnh lãi suất huy động có xu hướng giảm. NIM của các ngân hàng quốc doanh giảm nhẹ hơn so với phần còn lại. Tuy nhiên, NIM của các ngân hàng tư nhân lớn như VPB, MBB, TCB, HDB lại giảm nhiều hơn.

Cũng nói về vấn đề này, tại sự kiện gặp gỡ chuyên gia phân tích và cập nhật kết quả kinh doanh 6 tháng đầu năm của ngân hàng TechcomBank mới đây, Giám đốc Tài chính Alexandre Macaire cho biết, chính sách flexible pricing (chính sách điều chỉnh lãi suất để hỗ trợ khách hàng) đang tác động lớn NIM của các ngân hàng. "Nguyên nhân là do các ngân hàng đang cạnh tranh rất lớn với nhau về lãi suất cho vay, tạo áp lực lên biên lãi thuần (NIM)", vị này cho hay.

Kỳ vọng CASA cải thiện nhanh về nửa cuối năm, nhưng NIM khó phục hồi ngay lập tức

Dự báo cho nửa cuối năm, Chứng khoán Vietcombank (VCBS) cho rằng xu hướng lãi suất hạ nhiệt hiện nay có thể tiếp tục hỗ trợ cho tỷ lệ CASA vào nửa cuối năm. Cụ thể hơn, các ngân hàng ghi nhận lượng khách hàng cá nhân thường xuyên dồi dào như Vietcombank, MB, Techcombank,… dự kiến sẽ có được nguồn vốn huy động dồi dào hơn.

BSC Research cũng cho rằng dòng vốn rẻ này sẽ tiếp tục phục hồi về cuối năm trong bối cảnh các khoản tiền gửi dần đáo hạn và dịch chuyển phần nào sang tiền gửi thanh toán khi lãi suất huy động của các ngân hàng (đặc biệt là kỳ hạn 12 tháng) đã và đang tiếp tục giảm khá mạnh so với đầu năm.

Theo đó, BSC kỳ vọng chi phí vốn bình quân ngành sẽ bắt đầu giảm trong nửa cuối năm với giả định tỷ lệ CASA tiếp tục hồi phục và các nguồn huy động mới có chi phí thấp hơn được thẩm thấu. Điều này sẽ tạo thêm dư địa cho các ngân hàng giảm lãi suất cho vay để đẩy mạnh tín dụng mà không phải hy sinh thêm NIM.

Tương tự, các chuyên gia từ HSBC kỳ vọng NHNN có thể sẽ tiến hành thêm một đợt cắt giảm lãi suất điều hành khoảng 50 điểm cơ bản trong quý III - lần cắt giảm lãi suất cuối cùng trong chu kỳ nới lỏng hiện tại. Và việc mặt bằng lãi suất huy động tiếp tục giảm sẽ là điều kiện để tỷ lệ CASA tiếp tục phục hồi trong những quý tới, qua đó tác động tích cực lên lợi nhuận ngân hàng khi chi phí huy động vốn hạ nhiệt.

Cũng chung dự báo cải thiện, VNDirect cho rằng trong nửa cuối năm, chi phí vốn sẽ giảm mạnh hơn khi lần cắt giảm lãi suất điều hành thứ 3 và 4 của NHNN vào cuối quý II/2023 sẽ có hiệu lực toàn bộ trong các tháng cuối năm trở đi. Tuy nhiên, ở góc nhìn thận trọng, nhóm phân tích cho hay “ không kỳ vọng sự cải thiện ở NIM ngay lập tức khi việc cắt giảm lãi suất vẫn là ưu tiên hàng đầu để thúc đẩy hoạt động kinh tế”.