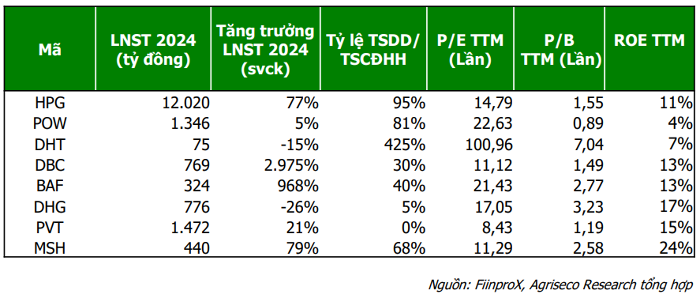

8 doanh nghiệp được đánh giá tiềm năng từ gia tăng công suất. Ảnh: Agriseco Research.

8 doanh nghiệp được đánh giá tiềm năng từ gia tăng công suất. Ảnh: Agriseco Research.

HPG

Năm 2024, HPG chi hơn 35 nghìn tỷ đồng giải ngân cho ‘cú đấm thép’ Dung Quất 2. Theo thông tin từ doanh nghiệp, phân kỳ I của dự án đã đi vào hoạt động từ năm nay và có thể sản xuất 1,4 triệu tấn thép HRC, tăng 47% so với năm 2024. Phân kỳ II dự kiến hoàn thành vào cuối năm 2025, đầu 2026; dự án có thể vận hành tối đa công suất trong năm 2028 với 5,6 triệu tấn HRC/năm.

Dự án Dung Quất 2 sau khi hoàn thành được dự báo có thể đóng góp lên tới 80.000 tỷ đồng doanh thu mỗi năm cho HPG, tăng khoảng 50- 60% so với trước đó.

Bên cạnh việc mở rộng công suất, một số luận điểm đầu tư khác bao gồm KQKD năm 2025 của doanh nghiệp cũng được kỳ vọng cải thiện nhờ nhu cầu phục hồi từ thị trường bất động sản trong nước và đẩy mạnh triển khai các dự án đầu tư công trọng điểm. Ngoài ra, việc Bộ Công thương đưa ra biện pháp Chống bán phá giá tạm thời đối với thép HRC của Trung Quốc ngày 21/02/2025 là động lực tiêu thụ sản lượng của Dung Quất 2.

POW

Dự án Nhà máy điện Nhơn Trạch 3 và 4 do POW làm chủ đầu tư sử dụng khí thiên nhiên hóa lỏng (LNG), với tổng công suất khoảng 1.500 - 1.600 MW và tổng mức đầu tư 1,4 tỷ USD. Đến cuối tháng 1/2025, tiến độ tổng thể của gói thầu EPC Nhơn Trạch 3 và 4 ước đạt 96%.

Theo kế hoạch của POW, NT3 và NT4 lần lượt vận hành thương mại vào tháng 7/2025 và tháng 9/2025. Việc 2 dự án đi vào hoạt động hết công suất sẽ giúp tăng tổng công suất của POW thêm 38,5% so với trước đó.

Với nhu cầu điện phụ tải tăng trưởng nhanh hơn mức tăng trưởng của công suất nguồn, Agriseco Research dự kiến hai nhà máy sẽ được huy động cao để đáp ứng nhu cầu điện gia tăng của cả nước.

Trong bối cảnh đó, các chuyên gia dự báo doanh thu của POW sẽ tăng trưởng từ 25-30%, mặc dù LNST có thể giảm mạnh do dự án Nhơn Trạch 3 và 4 có thể lỗ khi hoạt động trong những năm đầu do bắt đầu ghi nhận chi phí khấu hao và chi phí tài chính.

Bù lại, KQKD của POW có thể được bù đắp bởi đóng góp tích cực hơn từ nhà máy Nhơn Trạch 2 gia tăng sản lượng khí đầu vào nhờ NT2 còn hợp đồng bao tiêu khí nội địa với PV GAS trong khi đó nhà máy điện Phú Mỹ 2.2 được chuyển giao lại cho EVN.

DBC

Ở mảng chăn nuôi, DBC được đánh giá là doanh nghiệp có tiềm năng lớn từ gia tăng công suất với các dự án trang trại chăn nuôi quy mô lớn đã và đang thực hiện như: Dự án chăn nuôi Thanh Hóa (Công suất: 5.600 lợn nái, 77.400 lợn thương phẩm); Dự án lợn giống Phú Thọ - giai đoạn 3 (Công suất: 4.800 lợn nái, hơn 70.000 lợn thương phẩm). Tổng công suất mảng chăn nuôi heo tăng khoảng 25% so với trước đó.

Các chuyên gia đánh giá Luật Chăn nuôi chính thức có hiệu lực từ năm 2025 qua đó thúc đẩy xu hướng thị phần từ nhỏ lẻ chuyển sang các doanh nghiệp lớn hoàn thiện chuỗi giá trị. Tính đến cuối năm 2024, thị phần của hộ chăn nuôi chỉ còn 25%, do đó việc DBC gia tăng công suất phù hợp với xu thế dịch chuyển trong ngành.

Agriseco Research kỳ vọng lợi nhuận năm 2025 của DBC sẽ được hỗ trợ từ diễn biến tích cực của giá lợn và giá thức ăn chăn nuôi thay đổi theo hướng có lợi cho doanh nghiệp. Cụ thể, giá lợn đã tăng 30% svck trong khi giá nguyên liệu thức ăn chăn nuôi giảm sâu.

Ngoài ra, DBC cũng đang đầu tư nhà máy ép dầu giai đoạn 2 và đang trong giai đoạn cuối cùng hoàn thiện nhà máy sản xuất vaccine Dacovac với công suất 200 triệu liều/năm được kỳ vọng sẽ bắt đầu thương mại hóa từ cuối quý I/2025. Dự kiến mảng vaccine với biên lợi nhuận cao sẽ trở thành một mảng kinh doanh mới đóng góp đáng kể vào cơ cấu lợi nhuận của DBC.

BAF

Là một ông lớn khác trong ngành chăn nuôi, BAF cũng được kỳ vọng sẽ gia tăng doanh thu và lợi nhuận từ việc tăng công suất. Trong năm 2024, BAF đã đưa vào vận hành 4 cụm trang trại bao gồm: Hải Đăng, Tân Châu, Tâm Hưng, Hải Hà (với công suất khoảng 5.000 heo cái và 30.000- 60.000 heo thịt). Công ty cũng ký kết hợp tác chiến lược với Muyuan (Tập đoàn chăn nuôi lợn lớn nhất Trung Quốc) để xây dựng hệ thống nuôi heo chuồng trại nhiều tầng. Sau khi đồng hành cùng Muyuan, BAF đã mua lại 14 công ty con với tổng công suất gần 63.000 heo nái và 500.000 heo thịt.

Trong giai đoạn 2025-2026, BAF dự định sẽ M&A thêm 10-12 công ty chăn nuôi, xây dựng thêm một số trang trại, nhà máy cám và giết mổ.

Nhìn chung, các chuyên gia đánh giá việc triển khai Luật Chăn nuôi 2025 sẽ giúp doanh nghiệp có quy mô đáp ứng tiêu chuẩn như BAF mở rộng thêm thị phần. Năm 2025, BAF lên kế hoạch doanh thu khoảng 6.000 tỷ đồng (giả thiết giá heo ở mức giá 55.000- 60.000/kg). Kế hoạch lợi nhuận gấp 2,5 lần thực hiện 2024, khoảng 805 tỷ đồng. Với việc tập trung mở rộng công suất phù hợp với xu hướng ngành, BAF có khả năng cao hoàn thành mục tiêu đề ra.

“Biên lợi nhuận gộp của mảng 3F được cải thiện hỗ trợ lợi nhuận doanh nghiệp nhờ giá lợn ở mức cao do nguồn cung bị thu hẹp đồng thời giá thức ăn chăn nuôi có xu hướng giảm”, báo cáo của Agriseco Research nhận định.

DHG

Ở mảng dược, thông tin từ doanh nghiệp cho biết DHG đã đưa vào hoạt động dự án nhà máy Betalactam mới (thuốc kháng sinh) tiêu chuẩn WHO- GMP từ tháng 5/2024, với tổng quy mô sản xuất là 8,2 tỷ dvsp/năm, tăng 9% công suất thiết kế.

Ngoài ra trong năm 2024, nhà máy Non Betalactam của DHG cũng đạt chứng nhận EU GMP. DHG là doanh nghiệp dược nội địa sở hữu dây chuyền sản xuất đạt hai tiêu chuẩn toàn cầu Japan GMP và EU GMP.

Các chuyên gia dự báo với xu hướng dịch chuyển sang nhóm thuốc chất lượng cao giúp DHG sẽ gia tăng khả năng cạnh tranh khi đấu thầu ở nhóm thuốc 1 - 2 tại kênh ETC (đấu thầu bệnh viện). Hiện nay doanh thu kênh ETC của DHG đang tăng trưởng mạnh nhờ trúng thầu các sản phẩm đạt Japan/EU -GMP.

DHT

Dự án Nhà máy Dược phẩm Công nghệ cao Hataphar sản xuất thuốc tân dược (thuốc tim mạch, tiêu hóa, tiểu đường) với công suất 2 tỷ dvsp/năm, tăng thêm 20% công suất so với trước đó. Năm 2025, dự kiến nhà máy sẽ nhận chứng chỉ Japan – GMP và chính thức đi vào hoạt động sản xuất thương mại.

Agriseco Research đánh giá với nhà máy mới đạt chuẩn Japan – GMP, DHT có thể tập trung vào nhóm thuốc tân dược và đẩy mạnh doanh thu từ kênh ETC còn nhiều tiềm năng. Khi đi vào hoạt động, nhà máy có thể đem lại 1.000 tỷ đồng doanh thu mỗi năm cho DHT, tăng khoảng 50% so với năm 2024.

MSH

Tháng 11/2023, MSH đã khởi công xây dựng nhà máy Xuân Trường II với tổng vốn đầu tư hơn 700 tỷ đồng, bao gồm 50 dây chuyền hoạt động với công suất 3 triệu sản phẩm/năm. Tính đến ngày 31/12/2024, MSH đã ghi nhận hơn 472 tỷ đồng chi phí xây dựng cơ bản dở dang cho nhà máy, dự kiến đưa vào hoạt động từ năm 2025.

Ngoài đầu tư mở rộng sản xuất trong nước, công ty liên doanh Golden Avenue tại Ai Cập với tỷ lệ sở hữu của MSH là 50% vốn điều lệ (tương đương 40,7 tỷ) đã đi vào hoạt động từ tháng 7/2024.

Theo McKinsey dự báo, nhu cầu tiêu thụ thời trang sang trọng tại EU tăng từ 1-3% svck và tại Mỹ tăng từ 3- 5% svck; thời trang không sang trọng tại EU tăng từ 2-4% svck và tại Mỹ tăng 3-4% svck. Đây đều là mức tăng trưởng cao hơn so với nửa cuối 2024 và là động lực tăng trưởng cho MSH khi gia tăng công suất.

Năm 2025, MSH phê duyệt kế hoạch tăng trưởng doanh thu tăng 4% svck và LNTT đạt 600 tỷ đồng, tăng 11% svck, cao nhất lịch sử. Agriseco Research đánh giá việc đặt kế hoạch kinh doanh cao là có cơ sở dựa trên việc mở rộng nhà máy giúp MSH tăng cường lợi thế cạnh tranh với các đơn hàng fob có giá trị gia tăng cao hơn.

PVT

Trong năm 2024, PVTrans đã đầu tư 8 tàu mới với tổng chi phí khoảng 150 triệu USD, bao gồm các loại tàu chở dầu sản phẩm, tàu hóa chất, tàu chở khí hóa lỏng (LPG) và tàu hàng rời, nâng tổng đội tàu của PVT lên 58 chiếc với trọng tải hơn 1,6 triệu DWT, trong đó hơn 85% đội tàu đang hoạt động trên các tuyến vận tải quốc tế. Các năm gần đây, PVT đã liên tục trẻ hóa và mở rộng đội tàu trong bối cảnh thị trường vận tải xăng dầu thuận lợi.

Nhóm phân tích kỳ vọng việc mở rộng đội tàu thêm 20% so với đầu năm 2024 sẽ là động lực thúc đẩy lợi nhuận trong năm 2025.

“Chúng tôi đánh giá lợi nhuận của PVT có thể tăng tương ứng từ 25-30% trong năm 2024. Ngoài ra, giá cước vẫn ở mức cao do tình trạng thiếu hụt nguồn cung tàu dầu và sự kiện Mỹ công bố lệnh trừng phạt với các tàu chở dầu Nga cũng hỗ trợ cho KQKD của PVT”, báo cáo của Agriseco Research đánh giá.