Toàn cảnh ĐHĐCĐ VPBank.

Toàn cảnh ĐHĐCĐ VPBank.

Mục tiêu lãi trước thuế trên 24.000 tỷ đồng

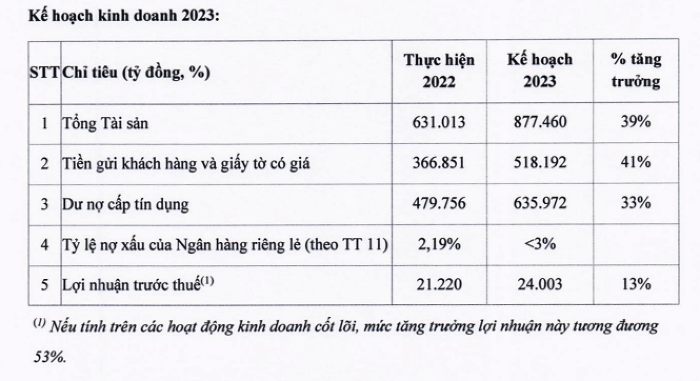

Năm 2023, VPBank đặt mục tiêu lợi nhuận trước thuế đạt 24.003 tỷ đồng, tăng 13% so với năm 2022. Tổng tài sản dự kiến đạt 877.000 tỷ đồng, tăng 39%. Trong đó, tiền gửi khách hàng và giấy tờ có giá ước tính đạt 518,192 tỷ đồng (tăng 41%), dư nợ cấp tín dụng mục tiêu đạt 635,972 tỷ đồng (tăng 33%). Tỷ lệ nợ xấu của ngân hàng riêng lẻ (theo Thông tư 11) ở dưới mức 3%.

Chia sẻ tại ĐHĐCĐ, ông Nguyễn Đức Vinh, Tổng Giám đốc VPBank khẳng định những gì ban lãnh đạo dự kiến và trình bày với cổ đông, ngân hàng có đủ khả năng thực hiện. Đến cuối năm 2023, VPBank dự kiến vốn chủ sở hữu lên trên 150.000 tỷ đồng.

Kế hoạch kinh doanh năm 2023 của VPBank. (Ảnh: Tài liệu ĐHĐCĐ VPBank)

Kế hoạch kinh doanh năm 2023 của VPBank. (Ảnh: Tài liệu ĐHĐCĐ VPBank)

Về kết quả kinh doanh năm 2022, theo báo cáo của Ban điều hành, quy mô vốn chủ sở hữu hợp nhất của VPBank cán mốc hơn 103 nghìn tỷ, tăng trưởng 20% so với 2021 và đạt mức tăng trưởng kép 28,4% trong 5 năm. Ngân hàng thực hiện phát hành cổ phiếu với tỷ lệ 50% để chia cổ tức cho cổ đông, từ đó tăng vốn điều lệ lên 67 nghìn tỷ, trở thành ngân hàng có vốn điều lệ cao nhất hệ thống.

Dự kiến chia cổ tức tiền mặt 10%, bán 15% vốn cho SMBC

Tại ĐHĐCĐ, VPBank đề xuất kế hoạch chi trả cổ tức bằng tiền mặt, với tỷ lệ thực hiện là 10%/cổ phiếu (1 cổ phiếu nhận 1.000 đồng); số tiền dự kiến chi trả cổ tức bằng tiền mặt là 7.934 tỷ đồng. Thời điểm thực hiện dự kiến vào quý II và quý III/2023. Thời gian cụ thể sẽ do HĐQT quyết định, đảm bảo phù hợp với quy định của pháp luật và các điều kiện thực tế của ngân hàng.

Ngân hàng cũng dự kiến bán 1,19 tỷ cổ phiếu cho nhà đầu tư chiến lược nước ngoài Sumitomo Mitsui Banking Corporation, tương đương 15,005% vốn điều lệ VPBank sau phát hành. Giá chào bán là 30.159 đồng/cổ phiếu. Số tiền thu về là 35.904 tỷ đồng.

Thời gian dự kiến chào bán là quý II và quý III sau khi có sự chấp thuận của Ngân hàng Nhà nước và Uỷ ban chứng khoán Nhà nước. Tỷ lệ sở hữu nước ngoài được thống nhất nâng lên mức tối đa 30% để đảm bảo phương án phát hành riêng lẻ cho nhà đầu tư nước ngoài. Sau thương vụ này, vốn điều lệ của VPBank sẽ tăng từ 67.434 tỷ đồng lên 79.339 tỷ đồng.

Việc đạt thoả thuận với với SMBC về thương vụ phát hành riêng lẻ 15%, tương đương quy mô 35.900 tỷ đồng là một trong những động lực tăng trưởng của ngân hàng trong năm 2023.

Khoản đầu tư từ SMBC sẽ mang lại cho VPBank 35.900 tỷ đồng vốn cấp 1, nâng tổng vốn chủ sở hữu của VPBank từ 103.500 tỷ đồng lên xấp xỉ 140.000 tỷ đồng, trở thành ngân hàng có vốn chủ lớn nhất hệ thống.

Chủ tịch HĐQT VPBank Ngô Chí Dũng cho biết, việc hợp tác với SMBC giúp VPBank có lợi thế về vốn, củng cố về vốn chủ sở hữu, cho phép ngân hàng nâng cao quy mô tổng tài sản và tăng cường hoạt động cấp vốn tín dụng cho khách hàng. Trong ngày 17/4, VPBank đã nhận đặt cọc 10% từ phía SMBC, tương đương 3.590 tỷ đồng. Phần còn lại sẽ nhận được sau khi thực hiện các thủ tục theo quy định của pháp luật.

Bên cạnh đó, VPBank cũng đề xuất kế hoạch phát hành 30,22 triệu cổ phiếu theo chương trình lựa chọn dành cho cán bộ nhân viên (ESOP), với giá 10.000 đồng/cổ phiếu, dự kiến thu về 302,2 tỷ đồng. Số cổ phiếu này sẽ bị phong tỏa tối đa 3 năm, được nới lỏng thời gian hạn chế chuyển nhượng tùy thuộc vào chính sách nhân sự trong mỗi thời kỳ.