Phê duyệt phương án phát hành 4.000 tỷ đồng trái phiếu theo 2 đợt

Theo đó, HĐQT Masan thông qua toàn bộ nội dung liên quan đến việc công ty chào bán ra công chúng các trái phiếu bằng VND, không chuyển đổi, không kèm chứng quyền, không có bảo đảm với tổng mệnh giá tối đa 4.000 tỷ đồng.

Các trái phiếu này sẽ được Masan chào bán trong 2 đợt ra công chúng theo các phương án đã được phê duyệt; cùng với phương án sử dụng vốn thu được từ đợt chào bán ra công chúng và phương án trả nợ gốc, lãi của trái phiếu.

Đây là các trái phiếu có kỳ hạn tối đa 60 tháng kể từ ngày phát hành; mệnh giá 100.000 đồng/trái phiếu; lãi suất của trái phiếu được tính bằng lãi suất thả nổi bằng tổng của 4,1% và lãi suất tham chiếu (hiện khoảng 6,4%/năm). Như vậy, lãi suất của các khoản trái phiếu doanh nghiệp do Masan phát hành ra công chúng đợt này sẽ khoảng hơn 10%/năm.

Mục đích chào bán trái phiếu ra công chúng lần này nhằm tăng cường tiềm lực tài chính cho doanh nghiệp và để huy động nguồn vốn với chi phí hợp lý trên thị trường; đồng thời đáp ứng nhu cầu vốn phát sinh từ hoạt động kinh doanh. Masan cho biết sẽ huy động 2.000 tỷ đồng để thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN022023 (mã chứng khoán MSN12001) với tổng mệnh giá phát hành 2.000 tỷ đồng đã được phát hành ngày 30/3/2020 và đáo hạn 30/3/2023. Thời gian sử dụng vốn dự kiến vào quý I năm nay.

Masan cũng sẽ huy động 2.000 tỷ đồng để thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN032023 (mã MSN12003) với tổng mệnh giá 3.000 tỷ đồng đã được phát hành ngày 12/5/2020 và đáo hạn 12/5. Thời gian sử dụng vốn dự kiến trong quý II.

Trước đó, cuối tháng 9/2022, tập đoàn này đã huy động thành công hai lô trái phiếu kỳ hạn 5 năm với tổng trị giá 1.500 tỷ đồng nhằm cơ cấu lại nợ, thanh toán khoản gốc đáo hạn của trái phiếu MSNPO2022_01 (MSN11906), kỳ hạn 3 năm, đáo hạn ngày 26/9/2022.

Đến ngày 24/11/2022, Masan tiếp tục công bố thông tin về việc huy động thành công lô trái phiếu mã MSNH2227007 trị giá 1.700 tỷ đồng nhằm cơ cấu lại các khoản nợ, cụ thể là thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu đã phát hành trước đó.

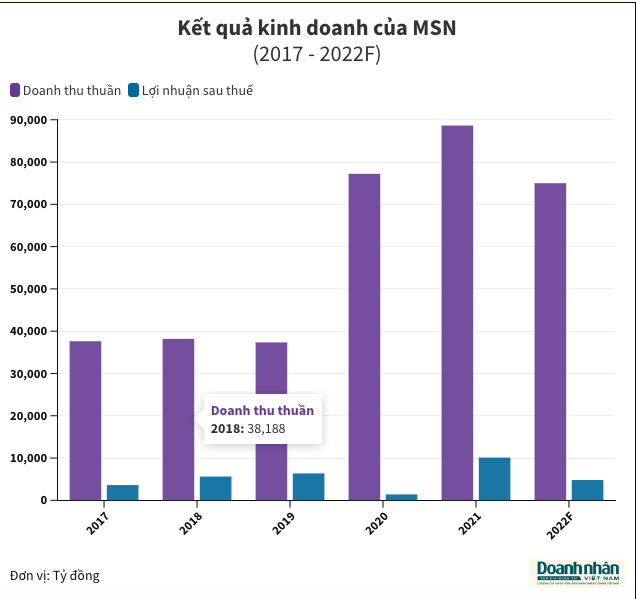

Kết quả kinh doanh cả năm 2022 dự kiến thấp hơn kế hoạch

Về tình hình kinh doanh, theo báo cáo tài chính hợp nhất chưa kiểm toán quý III/2022, Masan ghi nhận doanh thu thuần trong quý đạt 19.523 tỷ đồng, giảm 17% so với cùng kỳ. Lợi nhuận gộp đạt 5.424 tỷ đồng, giảm 11% so với cùng kỳ.

Trừ đi các chi phí và khoản lỗ khác, Masan lãi trước thuế 909 tỷ đồng, giảm 51% so với quý III năm ngoái, lãi sau thuế là 841 tỷ đồng, giảm 47%. Trong đó, lãi phân bổ cho chủ sở hữu công ty là 543 tỷ đồng, giảm 53% và là mức thấp nhất trong 6 quý gần nhất.

Lũy kế 9 tháng 2022, Masan đạt doanh thu thuần là 55.546 tỷ đồng, giảm 14% so với cùng kỳ. Tập đoàn lãi trước thuế 3.951 tỷ đồng, tăng 32%, lãi ròng là 3.120 tỷ đồng, tăng 47%.

Dựa trên kết quả hoạt động trong 9 tháng năm 2022, Masan dự kiến đạt doanh thu cả năm trong khoảng 75.000 – 80.000 tỷ đồng, lãi ròng trước lợi ích phân bổ cho cổ đông không kiểm soát từ 4.800 – 5.500 tỷ đồng. Mức ước tính này thấp hơn so với mục tiêu đề ra vào đầu năm 2022 do điều kiện thị trường không thuận lợi và người tiêu dùng thắt chặt chi tiêu.

Cụ thể, theo kế hoạch thông qua tại ĐHĐCĐ thường niên hồi tháng 4/2022, Masan đặt mục tiêu doanh thu thuần hợp nhất cả năm 2022 từ 90.000-100.000 tỷ đồng, tăng trưởng 22-36%. Lợi nhuận sau thuế ước tính sẽ trong khoảng 6.900-8.500 tỷ đồng, tăng trưởng 82-124% so với 2021.

Về tình hình tài chính, tại ngày chốt báo cáo tài chính quý III/2022, khối tài sản của tập đoàn này đạt hơn 128.430 tỷ đồng, tăng gần 2% so với hồi đầu năm. Tuy nhiên lượng tiền mặt và các khoản tương đương tiền lại bị giảm gần 66%, xuống còn hơn 7.720 tỷ đồng. Nguyên nhân được giải thích là do mua cổ phần Phúc Long và Nyobolt (công ty cung cấp giải pháp pin sạc nhanh).

Tính đến ngày cuối quý III/2022, Masan đang gánh khoản nợ hơn 92.800 tỷ đồng, tăng gần 11% so với hồi đầu năm. Trong đó có gần 69% nợ phải trả ngắn hạn, 31% còn lại là vay và nợ phải trả dài hạn. Riêng phần vay, trái phiếu phát hành và nợ thuê tài chính chiếm tỷ trọng tới gần 66% (hơn 60.900 tỷ đồng) trong tổng cơ cấu.

Sau ba quý kinh doanh, vốn chủ sở hữu của tập đoàn giảm gần 16%, xuống còn hơn 35.600 tỷ đồng, ít hơn 2,6 lần tổng số nợ phải trả.

Liên quan đến cổ phiếu của MSN trên thị trường, tính đến hết phiên giao dịch ngày 4/1/2022, MSN đang được giao dịch ở mức 99.300 đồng/cổ phiếu, tăng 3,44% so với phiên trước đó.

Theo DNVN