Thị trường trái phiếu vẫn còn nhiều khó khăn

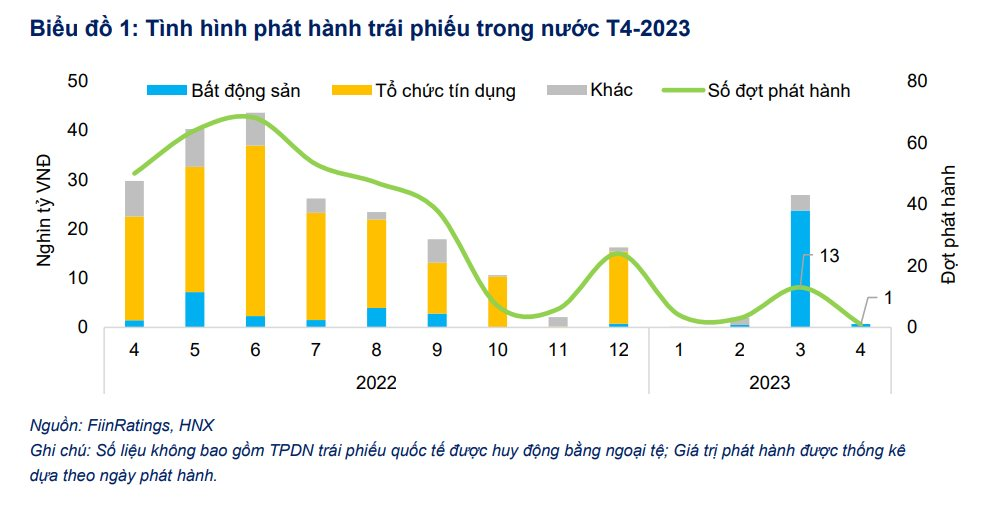

Theo Báo cáo Thị trường Trái phiếu doanh nghiệp tháng 4/2023 vừa được phát hành bởi Fiin Group, trong tháng 4, toàn thị trường chỉ ghi nhận một đợt phát hành trái phiếu riêng lẻ trị giá 671 tỷ VNĐ đến từ Công ty Cổ phần North Star Holdings. Điều này dẫn đến quy mô phát hành của tháng 4 chỉ tương đương 2,5% so với tháng trước và 2,25% so với cùng kỳ năm trước. Lô trái phiếu duy nhất này thuộc nhóm ngành bất động sản có kỳ hạn 16 tháng với lãi suất 14%/ năm – đây cũng là mức lãi suất danh nghĩa cao nhất được ghi nhận từ đầu năm 2023 đến nay.

Hoạt động mua lại trái phiếu doanh nghiệp tiếp tục giảm. Theo đó, quy mô trái phiếu mua lại trước ngày đáo hạn trong tháng 4 đạt gần 11,3 nghìn tỷ VNĐ, giảm 41,61% so với tháng trước và giảm 10% so với cùng kỳ năm 2022.

Trong đó, nhóm ngân hàng chiếm 61% giá trị trái phiếu mua lại tại thời điểm tháng 4/2023. Giá trị trái phiếu ngân hàng được các tổ chức này mua lại tăng 5,64 lần so với tháng trước và tăng 2,42 lần so với cùng kỳ năm ngoái. Động lực mua lại chủ yếu đến từ các ngân hàng lớn như Ngân hàng Quốc tế, Sài Gòn Thương Tín, Ngân hàng Việt Nam Thịnh Vượng và BIDV. Hầu hết các lô TPDN (8/12) được các ngân hàng mua lại có kỳ hạn 3 năm và có thời gian đáo hạn còn lại đúng 1 hoặc 2 năm (2024 hoặc 2025).

Bên cạnh đó, tỷ lệ chậm trả tiếp tục tăng lên. Cụ thể, tính đến ngày 04/5, thị trường đã ghi nhận 98 tổ chức phát hành chậm thực hiện nghĩa vụ nợ trái phiếu doanh nghiệp với tổng giá trị là 128,5 nghìn tỷ VND, tăng 13,6% so với làn cập nhật hồi tháng 4.

Quy định mới giúp chất lượng tài sản của các ngân hàng tạm thời được duy trì trong năm 2023.

Các chuyên gia Fiin Group cho biết, sau khi Nghị định 08/2023/NĐ-CP được ban hành trong đầu tháng 3, cho phép cơ cấu lại nợ trái phiếu với việc kéo dài thời gian đáo hạn tối đa 2 năm, đã có một số doanh nghiệp tiến hành cơ cấu lại nợ trái phiếu. Như hôm 04/05/2023 CTCP Bất động sản Phát Đạt được gia hạn lô trái phiếu trị giá 148 tỷ đồng...

Về tác động của Thông tư 02/2023/TT -NHNN, cho phép ngân hàng cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ đối với một số đối tượng khách hàng, các chuyên gia Fiin Group cho rằng với chính sách này chất lượng tài sản của các ngân hàng tạm thời được duy trì trong năm 2023.

Gánh nặng trích lập và tác động khiến lợi nhuận sau thuế suy giảm sẽ phân hóa giữa các ngân hàng. Theo đó, chính sách sẽ tác động mạnh đến lợi nhuận của các ngân hàng không chủ động trích lập thừa từ trước. Tuy nhiên, việc chia làm 2 giai đoạn trích lập cũng đã khiến áp lực giảm đáng kể.

Mặc dù việc hạch toán lãi dự thu sang ngoại bảng có thể ảnh hưởng đến lợi nhuận sau thuế trong năm của một số ngân hàng, song các khoản này sẽ vẫn được ghi nhận sau khi thu được.

Nhóm phân tích đánh giá, bản chất khoản nợ được cơ cấu lại vẫn là nợ xấu, vì vậy vẫn có khả năng các món vay bị “nhảy nhóm nợ” nếu môi trường kinh doanh và tình hình doanh nghiệp không cải thiện sau 12 tháng, khi quy định này hết hiệu lực. Do đó, vẫn sẽ có rủi ro một số doanh nghiệp không cải thiện được tình hình tài chính có thể nhảy nhóm nợ, chịu thêm áp lực từ nợ vay cũ lẫn mới.

Bên cạnh đó, việc đánh giá và phân loại sẽ tùy thuộc các tổ chức tín dụng. Với yêu cầu phải xác định được tính khả thi trong việc đáp ứng nghĩa vụ nợ theo thời gian cơ cấu lại nợ sẽ là một thách thức trong việc triển khai và đánh giá của các tổ chức tín dụng.

“Chúng tôi cho rằng các tổ chức tín dụng sẽ tập trung ưu tiên các khoản vay lớn hoặc khách hàng lớn thay vì áp dụng đại trà cho toàn bộ khách hàng trong khoảng thời gian ngắn như quy định cho phép”, nhóm phân tích đánh giá về việc triển khai cơ cấu nợ ở các nhà băng.

Với người đi vay, chính sách sẽ giảm áp lực trả nợ cho khách hàng. Các doanh nghiệp vẫn có thể tiếp cận nguồn vốn tín dụng mới để tiếp tục sản xuất kinh doanh. Ngoài ra, việc bổ sung thêm nợ vay tiêu dùng vào đối tượng được xem xét cơ cấu cũng cho thấy những động thái kích cầu hỗ trợ thị trường, gián tiếp hỗ trợ thanh khoản ở phía cầu của thị trường bất động sản.

Về tác động của Thông tư 03/2023/TT-NHNN, chính sách sẽ tạm tháo gỡ nút thắt thanh khoản trên thị trường khi cho phép các Tổ chức tín dụng mua lại trái phiếu doanh nghiệp mà không cần chờ sau 1 năm.

Ngoài ra, thông tư còn giúp ổn định tâm lý từ tổ chức phát hành và Nhà đầu tư khi dòng vốn tạm thời được đảm bảo trước áp lực đáo hạn lớn sắp tới.

Đồng thời, chính sách cũng hỗ trợ giảm tỷ trọng nắm giữ trái phiếu doanh nghiệp của nhà đầu tư cá nhân, đưa thị trường về trạng thái cân bằng và ổn định hơn khi tài sản được nắm giữ bởi nhà đầu tư tổ chức.